德勤有限公司近日发布的《2019年全球化工行业并购展望》报告预计,由于不确定性、利率上升、贸易紧张和全球经济增长放缓 ,预计2019年化工行业并购数量将有少许下滑,不过化工领域并购市场仍将充满活力。

2018年化工并购量减价增

报告显示,2018年全球化工行业并购数量为600宗,与2017年相比下降了5%(637宗),为2014年以来的最低水平。在经过2018年第一季度疲弱表现后,全球化工并购数量在随后三个季度连续出现增长,这一积极势头在2019年得以延续。

不过,2018年化工行业并购金额为724亿美元,显著高于2017年的464亿美元,仍低于2015年的1458亿美元和2016年的2311亿美元。

2018年,化工行业并购金额超过10亿美元的大额并购数量和金额分别为16宗和588亿美元,分别高于2017年的13宗和292亿美元。

从细分板块看,大宗化工品板块占比最大,并购数量为348宗,低于2017年的387宗;专用化学品则从2017年的172宗减少为157宗;化肥和农用化工品板块并购数量则从前一年的65宗增加到77宗。

化工大国并购保持稳定

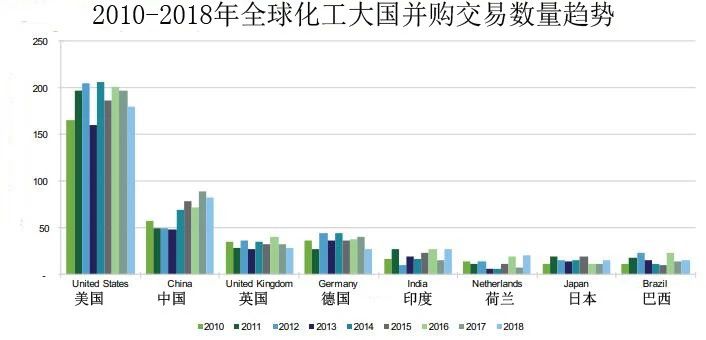

2018年,主要国家当中化工并购活动保持稳定。主要国家当中,美国、中国、英国和德国化工行业并购数量出现下降,而印度、荷兰、日本和巴西并购数在2018年则出现增长。

中国:2018年披露的化工行业并购交易总金额为143亿美元,高于2017年的85亿美元。2019年国内大宗化工品、化肥和农业化学板块整合增多可能是中国化工行业并购的特点。

美国:尽管相比2017年交易量略有下降,但2018年的交易活动仍保持健康。预计2019年的交易量将与过去两年持平。

德国:2018年并购活动在数量和价值方面略有下降。主要参与者宣布财务状况不佳,因此对2019年的前景持谨慎态度。

印度:预计该行业将继续见证由基础化学品、农用化学品和建筑化学品部门主导的并购增长。

荷兰:2018年是荷兰化学并购活动创纪录的一年,价值147亿美元,是十年来最高的一年。

英国:2018年,来自欧洲大陆的公司在英国市场尤其活跃,比利时、德国、意大利、瑞典和瑞士占大约三分之一。脱欧的不确定性正在影响欧洲的投资环境,这反过来也会影响消费者信心。

日本:虽然一些制造商的收入下降,但日本化工行业在2018年表现良好。并购意愿一直很高,预计将在2019年保持活力。

2019年并购市场仍将充满活力

报告预计,2019年全球化工行业并购量将有温和下降,不过买方手头现金充裕、信贷成本相对较低和渴望为投资者带来更高的回报率将使并购活动基础条件保持强劲。

报告说,全球经济增速已经被下调,很多经济体工业生产承压,而工业生产正是化工品需求的主要驱动力之一。这将令企业决策层对在2019年资本布局的激进程度和发起大型跨国并购的时机产生疑问。

报告认为,很多发达经济体贸易保护主义在上升,全球贸易紧张和贸易保护主义也会让企业决策者在考虑并购时停下脚步。

今后几年值得关注的一个重要趋势是数字化和循环经济对化工行业的影响,业务高度多样化的企业已经在多个领域利用数字化技术,并购仍将是企业保持竞争力和推进转型的工具之一。

报告说,虽然循环经济在过去可能没有成为行业并购的驱动因素,但关于塑料废品清理的多个倡议可能成为企业为此投资和并购有关技术的起点。

中国化工行业并购仍将聚焦国内

在中国,2018年披露的化工行业并购交易总金额为143亿美元,高于2017年的85亿美元。外资企业对中国化工企业的并购金额仅为2亿美元,中国企业对海外化工企业的并购由于对国内市场的关注而继续受到限制。

报告说,2018年中国买家对大宗化工品企业并购积极性显著减弱,相关并购数量下降了14%。2019年中国化工市场将因国有企业的主导和私有企业要价高而面临挑战。不过,随着对加工食品需求的上升和中国食品和饮料行业的快速增长,外资对中国食品添加剂、动物营养品和活性药物成分(API)领域的并购可能增加。

报告说,欧盟和美国出于保护自有技术等原因对中国企业并购审查严格,中国化工企业在美国的并购将下滑,中国化工企业的对外并购可能转向南美、东南亚和中东等地。

德勤认为,由于中国政府对环保和安全监管日渐加强、运营成本上升和国内竞争更加激烈,2019年国内大宗化工品、化肥和农业化学板块整合增多可能是中国化工行业并购的特点。